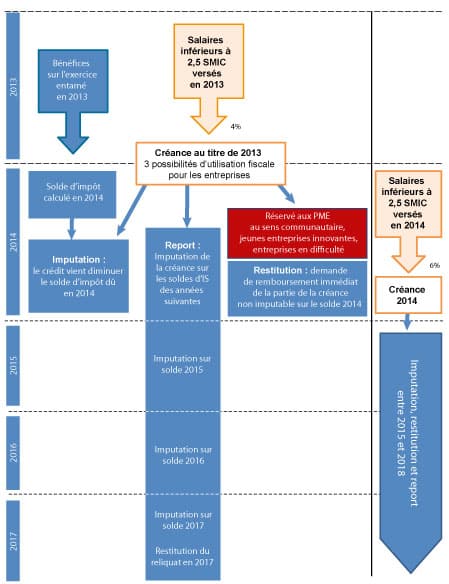

Pour ceux qui auraient vécu sur une autre planète depuis deux ans, le CICE, le Crédit Impôt pour la Compétitivité et l’Emploi est une des mesures phares du gouvernement visant à redynamiser l’économie en agissant sur le coût du travail en France. La mesure a été annoncée en 2012, mise en place dès janvier 2013 sous forme d’un crédit d’impôt. Depuis juillet 2013, les entreprises indiquent à l’URSSAF leur base de calcul du CICE. La mesure est devenue réalité en avril 2014 lors du solde de l’IS (pour les sociétés clôturant en exercice civile) et les entreprises ont donc pu profiter de cet allégement de 4 % sur la masse salariale. A noter que la mesure ne s’applique que sur les salaires de 2,5 fois le SMIC. L’allègement passera à 6 % en 2014.

Rappel sur le CICE :

Le CICE se calcule à partir de l’ensemble de la masse salariale des salariés dont les rémunérations brutes au sens du code de la sécurité sociale (article L. 242-1) n’excèdent pas 2,5 fois le montant annuel du SMIC. Ces rémunérations sont celles qui servent au calcul des cotisations de sécurité sociale.

Le CICE s’élève à 4 % de la masse des salaires inférieurs à 2,5 SMIC pour ce qui concerne les rémunérations versées en 2013. À partir de 2014, cette proportion sera de 6 %.

Peuvent bénéficier du CICE :

- les entreprises employant des salariés et soumises à l’impôt sur les sociétés (IS) ou à l’impôt sur le revenu (IR) d’après leur bénéfice réel ;

- les entreprises dont le bénéfice est exonéré transitoirement, en vertu de certains dispositifs d’aménagement du territoire ou d’encouragement à la création et à l’innovation ;

- les organismes partiellement soumis à l’IS comme les coopératives ou les organismes HLM, uniquement au titre de leurs salariés affectés à une activité soumise à l’IS. Dans un second temps, si la Commission européenne l’autorise, ces organismes pourront également bénéficier du CICE pour leurs salariés affectés à des activités exonérées.

Comment ça marche ?

Le mécanisme de base du CICE veut que les entreprises imputent le crédit d’impôt dont elles bénéficient au titre des salaires versés une année donnée, sur le solde d’impôt qu’elles déclarent l’année suivante. Cependant, un système de préfinancement, piloté par la banque publique d’investissement (Bpifrance), a été mis en place pour permettre aux entreprises qui en ont besoin, notamment les petites et moyennes entreprises, de bénéficier d’un apport de trésorerie dès l’année du versement des salaires.

Après une période de mise en place et d’ajustement jusqu’en mai 2013, le dispositif est monté en charge avant l’été. Au 20 septembre 2013, plus de 10 000 dossiers de préfinancement ont été soumis à Bpifrance, pour un montant total de demandes de près de 920 millions d’euros. Sur ce total, 630 millions d’euros de préfinancement ont été accordés par Bpifrance. Des mesures ayant été prises au printemps pour faciliter l’accès au préfinancement pour les petites entreprises, les demandes de faibles montants (moins de 25 000 euros) représentent une part significative et croissante des dossiers traités par Bpifrance.

Précisions

Lorsque la clôture d’une entreprise ne coïncide pas avec l’exercice civil, il existe une subtilité. Les entreprises doivent imputer le crédit d’impôt “sur l’impôt dû au titre de l’exercice clos l’année qui suit celle pendant laquelle les rémunérations ont été versées”, a précisé l’administration. Cela signifie que le CICE est “imputé sur l’impôt dû au titre d’une année qui est différente de celle au cours de laquelle les rémunérations ont été versées”.

Par ailleurs, les entreprises peuvent utiliser les créances de CICE non imputées pour le paiement de l’impôt dû au titre des trois années suivant celle au titre de laquelle elles sont constatées. Elles peuvent demander le remboursement de la fraction non utilisée à l’expiration de cette période.

En clair, le crédit d’impôt peut être consommé sur une période maximum de trois ans. Il peut être remboursé à l’entreprise passé ce délai.

|

Prévisions initiales sur les créances et la consommation du CICE |

||||||

|

En milliards d’euros |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

|

Créance des entreprises vis-à-vis de l’État |

13 |

20,3 |

21,1 |

22 |

22,9 |

23,8 |

|

Consommation de la créance 2013 |

9,9 |

1 |

1 |

1 |

||

|

Consommation de la créance 2014 |

15,5 |

1,6 |

1,6 |

1,6 |

||

|

Consommation de la créance 2015 |

16,1 |

1,7 |

1,7 |

|||

|

Consommation de la créance 2016 |

16,7 |

1,8 |

||||

|

Consommation de la créance 2017 |

17,4 |

|||||

|

Source : Direction générale du Trésor, juillet 2013 |

||||||

Le CICE est-il bien perçu par les entreprises ?

Le CICE est un crédit d’impôt avec une large assiette. L’intérêt est donc majeur. Pourtant, sa mise en place, le décalage entre l’annonce médiatique et son application et, pour certaines entreprises ou microentreprises, son montant jugé insuffisant, en font un avantage très controversé.

|

CICE : part de la masse salariale concernée, par secteur (%)

|

|

|

Ensemble |

65,7 |

|

B – Industries extractives |

70,7 |

|

C – Industrie manufacturière |

62,8 |

|

D – Gaz, électricité, vapeur, air conditionné |

47,2 |

|

E – Eau ; assainissement, déchets, dépollution |

68,3 |

|

F – Construction |

80,6 |

|

G – Commerce |

70,8 |

|

H – Transports, entreposage |

73,9 |

|

I – Hébergement, restauration |

89,9 |

|

J – Information, communication |

39,3 |

|

K – Finance, assurance |

35,1 |

|

L – Activités immobilières |

64,4 |

|

M – Activités spécialisées, scientifiques, techniques |

43,2 |

|

N – Services administratifs, soutien |

85,3 |

|

O – Administration publique |

71,4 |

|

P – Enseignement |

66,7 |

|

Q – Santé humaine et action sociale |

82,7 |

|

R – Arts, spectacles et activités récréatives |

63,6 |

|

S – Autres activités de services |

79,3 |

|

Sources : INSEE, DADS 2011 (complet semi-définitif) |

|

L’Agefi soulève des interrogations au sujet de ce dispositif. A la question “dans votre entreprise, quel sera, au titre de l’exercice 2013, l’impact du CICE sur la masse salariale”, “52 % des sondés n’en attendent… rien”, 38 % déclarent que le gain attendu de cette mesure dans les comptes annuels de 2013 sera “nul ou quasi nul” et 14 % “ne se sont même pas donné la peine de le calculer”, révèle l’enquête. “Seuls 8 % des décideurs financiers comptent tirer du CICE un gain significatif, représentant 3 à 4 % de la masse salariale de l’entreprise”.

Le besoin de trésorerie des sociétés est réel et énorme. Pourtant, très peu d’entreprises ont demandé en 2013 à faire préfinancer le CICE. Cela n’annonce pas pour autant l’échec du dispositif. Il est très probable que, vu la complexité du système, peu d’entreprises aient monté un dossier. La peur du contrôle fiscal est également bien présente.

“Au vu de ces réponses, on peut se demander si le CICE, dont le double objectif est d’améliorer la compétitivité des entreprises et l’emploi, a été bien calibré. Les entreprises représentées dans notre enquête, celles comptant de 50 à plus de 5 000 salariés, ne comptent pas tirer un gain significatif du CICE dans leurs comptes 2013. Pourtant, elles pourraient l’intégrer dans leurs comptes au titre de 2013 (en le comptabilisant en ‘produits à recevoir’). Ceci laisse à penser que les entreprises de plus de 50 salariés ne tireront pas du CICE un surcroît de compétitivité, et qu’elles ne seront pas poussées à embaucher davantage… alors que ces entreprises emploient 56 % des salariés du secteur privé !”, commente Thierry Denjean, Président fondateur de Denjean & Associés pour l’Agefi.

Baisser le coût du travail

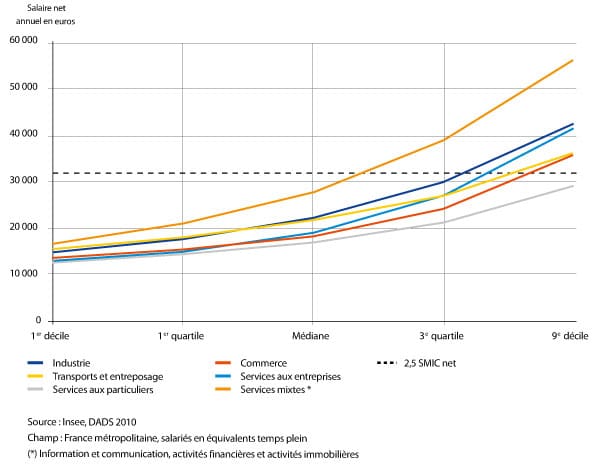

Distribution des salaires nets annuels selon le secteur d’activité en 2010 :

Tous les économistes s’accordent à dire que l’impact réel du CICE se mesurera à partir de 2017. En effet, la mesure est tellement vaste qu’il est très difficile de prédire si ce cadeau fiscal agira en faveur des investissements et des embauches.

|

Part de la masse salariale entrant dans le champ du CICE (en %) |

|

|

Ensemble |

65,7 |

|

Micro-entreprises (2) |

82,5 |

|

Petites et moyennes entreprises (3) |

69,8 |

|

Entreprises de taille intermédiaire (4) |

60,4 |

|

Grandes entreprises (5) |

55,9 |

|

Les données sur l’ensemble portent sur davantage d’entreprises que celles par catégorie d’entreprises, cette variable n’étant pas disponible pour toutes les entreprises de la source principale retenue ici (source DADS). Sources : INSEE, DADS 2011 (complet semi-définitif), LIFI 2010 1 INSEE, REE (Répertoire des entreprises et des établissements – Sirene), secteur productif marchand hors agriculture. 2 MIC (micro-entreprises) : moins de 10 personnes et chiffre d’affaires (CA) ou total de bilan inférieur à 2 millions d’euros. 3 PME (petites et moyennes entreprises) : moins de 250 personnes et CA inférieur à 50 millions d’euros ou total de bilan inférieur à 43 millions d’euros. 4 ETI (entreprises de taille intermédiaire) : non-PME, occupant moins de 5 000 personnes et CA inférieur à 1,5 milliard d’euros ou total de bilan inférieur à 2 milliards d’euros. 5 GE (grandes entreprises) : toutes les autres. |

|

Bien que les intentions soient louables, la baisse du coût du travail n’est pas encore amorcée avec le CICE. Les charges pesant sur les salaires sont, à priori, le point crucial sur lequel il faut légiférer. L’analyse détaillée des mécanismes opérationnels (du CICE) et de la perception qu’en ont les acteurs économiques, conduit à s’interroger sur sa pertinence. Si dans certaines entreprises le CICE est une bouffée d’oxygène, il n’est pas encore le moteur d’activités escompté par le gouvernement.

Les différentes modalités de consommation fiscale du CICE :