Évasion, fraude, optimisation fiscale : quelles différences ? Il est courant d’entendre ces trois mots sans en faire réellement la distinction. Les termes « évasion », « optimisation » ou « fraude » sont intimement liés mais revêtent néanmoins différents aspects.

Qu’est-ce que la fraude fiscale ?

La fraude fiscale consiste à contourner volontairement la législation fiscale. Juridiquement, l’article 1741 du code général des impôts (CGI) vise quiconque s’est frauduleusement soustrait ou a tenté de se soustraire frauduleusement à l’établissement ou au paiement total ou partiel de l’impôt. Dès lors, les éléments constitutifs du délit de fraude fiscale doivent réunir :

- d’une part, l’existence de faits matériels tendant à permettre au contribuable de se soustraire totalement ou partiellement au paiement de l’impôt ;

- d’autre part, une intention délibérée de fraude.

Ces deux éléments, l’un matériel, l’autre intentionnel, contribuent donc à caractériser le délit de fraude fiscale. En d’autres termes, le fraudeur paie peu ou pas d’impôt en ayant recours à des moyens illégaux.

En effet, un système de délation existe. Il est utile pour les professionnels de la comptabilité en cas de soupçon sur un client. Si vous repérez un des 16 critères suivants fixés par décret, vous pouvez faire une déclaration de soupçon. Voici une liste non-exhaustive :

- l’utilisation de sociétés écran dont l’activité n’est pas cohérente avec l’objet social ou ayant leur siège social dans un État ou un territoire qui n’a pas conclu avec la France une convention fiscale permettant l’accès aux informations bancaires ;

- la réalisation d’opérations financières par des sociétés dans lesquelles sont intervenus des changements statutaires fréquents non justifiés par la situation économique de l’entreprise ;

- le recours à l’interposition de personnes physiques n’intervenant qu’en apparence pour le compte de sociétés ou de particuliers impliqués dans des opérations financières ;

- la réalisation d’opérations financières incohérentes au regard des activités habituelles de l’entreprise ou d’opérations suspectes dans des secteurs sensibles aux fraudes à la TVA ;

- la progression forte et inexpliquée, sur une courte période, des sommes créditées sur les comptes nouvellement ouverts ou jusque-là peu actifs ou inactifs ;

- la constatation d’anomalies dans les factures ou les bons de commande ;

- le recours inexpliqué à des comptes utilisés comme des comptes de passage ou par lesquels transitent de multiples opérations tant au débit qu’au crédit, alors que les soldes des comptes sont souvent proches de zéro ;

- le retrait fréquent d’espèces d’un compte professionnel ou leur dépôt sur un tel compte non justifié par le niveau ou la nature de l’activité économique ;

- le transfert de fonds vers un pays étranger suivi de leur rapatriement sous la forme de prêts ;

Qu’est-ce que l’optimisation fiscale ?

L’optimisation est l’utilisation de la législation fiscale dans le but d’échapper à l’impôt par différents moyens légaux (régimes dérogatoires, utilisation de niches fiscales…). Ce procédé est donc légal. En clair, échapper à l’impôt est illégal et constitue un abus de droit, mais tant que les mécanismes utilisés sont légaux, la démonstration de l’illégalité est très difficile pour l’administration fiscale. L’optimisation fiscale concerne aussi bien les entreprises que les personnes physiques.

Il existe de nombreuses mesures afin d’optimiser sa fiscalité. En effet, on peut agir de 3 manières sur son impôt sur le revenu : en déduction, en réduction ainsi qu’en crédit d’impôt. Tout dépend de l’investissement choisi.

Vous pouvez investir dans l’immobilier et bénéficier des lois en défiscalisation comme la loi Pinel, la loi Censi Bouvard ou utiliser le démembrement de propriété. En investissant dans l’immobilier ancien, vous pouvez faire des travaux et créer du déficit foncier pour générer une déduction d’impôt. Il existe également des placements financiers qu’on qualifie d’optimisation fiscale ou de diversification comme les SCPI, l’assurance vie, la loi Madelin, l’investissement dans les PME, etc.

Qu’est-ce que l’évasion fiscale ?

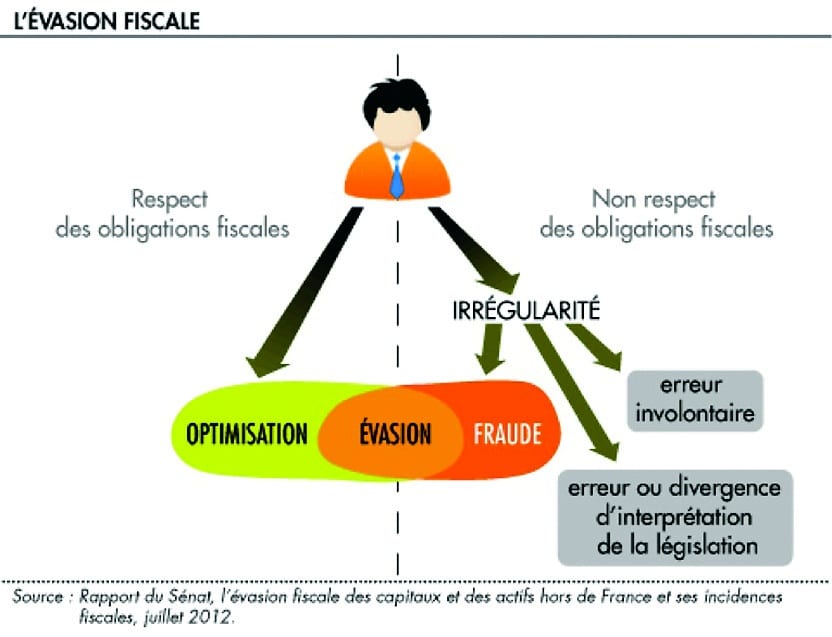

La définition d’évasion fiscale est plus complexe. Lorsqu’un particulier ou une entreprise utilise un procédé qui relève à la fois de l’optimisation et de la fraude, il s’agit d’évasion fiscale. Selon le Conseil des prélèvements obligatoires (Institution associée à la Cour des comptes), il s’agit de « l’ensemble des comportements du contribuable qui visent à réduire le montant des prélèvements dont il doit normalement s’acquitter. Si elle a recours à des moyens légaux, l’évasion entre alors dans la catégorie de l’optimisation. À l’inverse, si elle s’appuie sur des techniques illégales ou dissimule la portée véritable de ses acteurs, l’évasion s’apparente à la fraude ».

Cette définition peut être représentée schématiquement de la manière suivante :

La fraude fiscale a toujours existé

La fraude fiscale a de l’avenir et une longue histoire derrière elle. Déjà, à l’époque de la Grèce antique, des cas de fraude fiscale de la part de propriétaires soumis à l’eisphora, ont été avérés. Cet impôt indexé sur le capital, servait à financer les dépenses liées à la guerre. Mais, la tentation était grande, en l’absence de cadastre, de se déclarer moins riche que la réalité, afin de diminuer sa contribution.

Toujours sur le même principe de fausses déclarations foncières, l’Empire Romain connut lui aussi des tentatives de la part de ses contribuables d’échapper à l’impôt.

Avec le temps, des techniques de fraudes sophistiquées se sont mises en place. Entre le 15e et le 16e siècle, avec l’essor du commerce maritime, certains marchands peu scrupuleux ont mis en place des systèmes de fraudes ingénieux. Le paiement de la taxe était à l’époque, effectué au moment où les marchandises étaient débarquées au port. Certains contrôles inopinés étaient quand même pratiqués directement dans les échoppes des marchands.

Ainsi, avant d’arriver au port, les bateaux étaient déchargés d’une partie de leur cargaison. Ces marchandises étaient alors directement acheminées par chaloupes dans les caves des commerçants. Ils évitaient ainsi de payer la taxe sur la totalité des marchandises transportées.

Il ne restait alors plus qu’à dissimuler les marchandises importées illicitement. Pour ce faire, les marchands avaient créé un système de galeries souterraines secrètes pouvant faire passer des charrettes. En cas de contrôle, il leur suffisait de faire passer les marchandises d’une cave à une autre sans éveiller les soupçons.

Le cas d’Al Capone

Alphonse Capone, ce patron emblématique de la mafia de Chicago dans les années 1920 à 1930, n’a pas été condamné pour ses activités criminelles mais a plongé pour fraude fiscale.

Les agents de l’IRS (Internal Revenue Service) mettront cinq longues années avant de récolter suffisamment de preuves pour appréhender le gangster. Pour y parvenir, ces agents ont comparé ses revenus déclarés et son train de vie pour prouver la fraude fiscale en 1931. Il est condamné le 24 octobre à 17 années de prison dont 11 ans fermes et 50 000 USD d’amende, et à 30 000 USD de frais de justice.

A l’époque de la prohibition, Al Capone est à la tête d’un empire prospère de commerce de l’alcool, de prostitution, de jeux et de racket. Il ne possède aucun bien du point de vue légal. Sa maison de Floride est au nom de sa femme, celle de Chicago au nom de sa mère. Capone ne répertorie aucune information afférente à ses états financiers. Ce sont ses commis comptables qui s’en chargent.

Mais les agents du fisc américains ne lâchent rien. Ils arrivent à s’infiltrer et parviennent à mettre la main sur les livres comptables incriminants. Ils font apparaître des revenus mirobolants : Al Capone doit 215 millions de dollars à l’Etat !

Dès lors, la machine judiciaire se met en marche. Al Capone est emprisonné et est inculpé de 25 chefs d’accusation pour fraude fiscale commise entre 1925 et 1929.

À son procès, Al Capone se serait exclamé « C’est absurde ! Vous ne pouvez pas taxer de l’argent illégal ! ». Malgré des tentatives d’assassinat du procureur, des tentatives de négociation de peines et même un plaidé coupable, Al Capone fut rendu coupable de fraude fiscale au terme de neuf heures de délibération. Il ne sera inculpé d’aucune autre activité illicite.

Suite de l’article, L’évasion fiscale, point sur la situation en France et en Europe