La loi de finance 2013 poursuit deux objectifs. Le premier vise à rentrer dans les clous de l’Europe dont nous sommes un des moteurs et dont nous devons être un des modèles. Le second consiste à sauvegarder une crédibilité auprès des marchés financiers qui prêtent de l’argent à notre beau pays à des taux très bas pour que nous puissions continuer à fonctionner :

- Réduire le déficit de l’état à 3 % du PIB pour 2013 (qui était de 5,2 % pour 2011, soit 90,8 milliards, et 4,5% attendu pour 2012). Le PIB prévu pour 2013 est de 2 099 milliards d’euros selon EUROSTAT, l’organisme de statistiques de la Commission européenne

- Être en phase avec les propositions du candidat François Hollande devenu Président de la République.

Pour ramener le déficit de 4.5 % à 3 % du PIB, il faut trouver 30 milliards d’euros. Pour ce faire le gouvernement a prévu :

- 20 milliards de hausse d’impôts : 10 milliards sur les ménages et 10 milliards sur les entreprises.

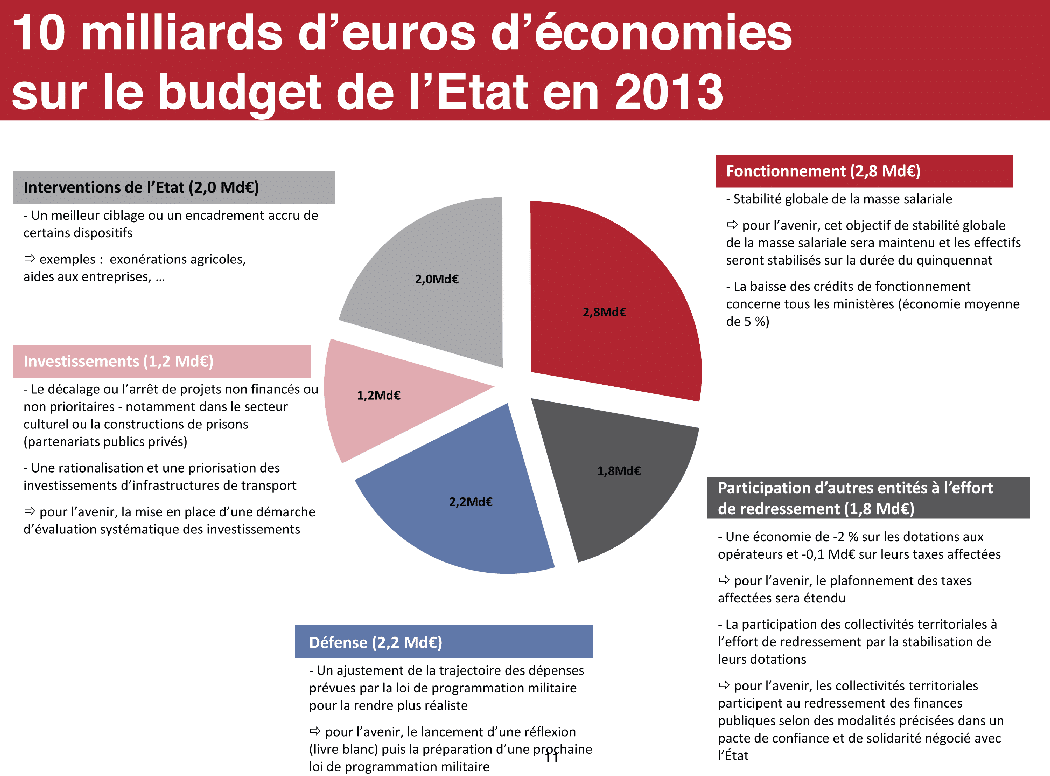

- 10 milliards d’économies, qui ne sont en fait que l’arrêt des augmentations de dépenses et qui doivent prendre en compte les dépenses nouvelles (contrats d’avenir ou recrutement de professeurs par exemple) ; la dépense publique augmentant mécaniquement par l’inflation, la hausse des salaires des fonctionnaires, le programme d’investissement militaire et d’autres évolutions de ce type.

Dans un feu d’artifice de propositions, voici les principales mesures de ce projet de loi :

Du côté des entreprises :

Limitation de la déduction des charges financières

La déduction des intérêts des emprunts seront limités. Aujourd’hui, une société comptabilise en charge 100 % des intérêts des emprunts qu’elle a effectués.

Ce ne sera plus le cas : la déduction sera limitée à 85 % de leur montant pour les exercices clos au 31 décembre 2012 et en 2013, puis à 75 % pour les exercices ouverts à compter du 1er janvier 2014.

La mesure de plafonnement s’appliquerait aux intérêts supérieurs à 3 millions d’euros et aux opérations hors groupe fiscalement intégré (n’incluant en pas les prêts aux filiales dans un groupe qui pratique l’intégration fiscale).

Le gouvernement attend une rentrée de 4 milliards d’euros de cette mesure. On peut s’interroger de l’impact de celle-ci sur les opérations de LBO que nous avons décrites dans notre numéro précédent. En effet, l’opération devient moins intéressante si les intérêts de l’emprunt sont moins déductibles.

Plus-values de cession de titres de participation

Le calcul de la quote-part de frais et charges de 10 %, à réintégrer sur les plus-values de cession, ne se fera plus sur la plus-value nette mais sur la plus-value brute.

Aujourd’hui, lors de la cession de titres de participation au sens fiscal du terme, c’est-à-dire détenus depuis au moins 2 ans et pour plus de 5 % de capital, la plus-value réalisée est exonérée, sauf une quote-part de 10 % de la plus value nette réintégrée dans le résultat.

Exemple : l’entreprise A a acheté pour 100 euros 5 % des parts dans une entreprise B et pour 100 euros 5 % des parts d’une entreprise C. 3 ans plus tard, elle revend ses parts : 200 euros pour les 5 % de la société B et 50 euros pour la société C. Elle réalise donc une plus-value de 100 euros pour les titres de B et une moins value de 50 euros pour les titres de C. La plus-value nette est de 50 euros. Auparavant, on réintégrait 10 % x 50 = 5 euros dans le résultat (imposé à 33,33 %). Désormais, on réintégrera : 10% x 100 = 10 euros dans le résultat.

Cette mesure très technique n’a l’air de rien, mais il est prévu qu’elle rapporte 2 milliards d’euros !

Deux mesures sur l’IS

Modification du report en avant des déficits et seuil pour l’acompte.

Premièrement, le déficit reportable de l’année N sur l’année N+1 ne pourra plus être que de la moitié du bénéfice de l’année (si il y a un bénéfice de 10 millions cette année et que l’année dernière il y avait un déficit de 10 millions, le résultat imposable sera de 5 millions et non plus de 0). Une franchise de 1 million d’euros sera conservée c’est-à-dire que ce calcul ne se fera pas sur ce premier million de déficit de N-1.

Deuxièmement, il est proposé d’abaisser le seuil du chiffre d’affaires à partir duquel les entreprises sont tenues de s’acquitter du dernier acompte d’IS à 250 millions d’euros contre 500 millions d’euros actuellement. Par ailleurs, les modalités de calcul de ce dernier acompte seraient revues de manière à augmenter le complément à verser qui devrait atteindre une fraction plus importante de l’IS estimé.

Là encore, ces mesures techniques sont censées rapporter à l’état 2 milliards d’euros

Par ailleurs, contrairement à ce qui était craint, le dispositif « Jeune Entreprise Innovante » et le crédit impôt recherche n’ont pas été rabotés. Aussi, ce dernier a même été étendu pour les PME de 20 % dans la limite de 400 000 euros (soit 80 000 euros alloués par l’état) pour les dépenses de recherches.

Du côté des particuliers :

L’idée principale de ce projet de loi de finance pour 2013 est de taxer les revenus du travail comme ceux du capital c’est-à-dire de soumettre au barème de l’impôt sur le revenu, les revenus tirés des ventes d’actions ou de parts de sociétés dites plus-values mobilières et des revenus tels que les intérêts (obligations par exemple) et les dividendes.

Imposition au barème de l’IR, des dividendes, intérêts et des plus-values mobilières

C’est ce qui est appelé « taxation des revenus du capital comme ceux du travail ». Au lieu d’avoir une imposition particulière, les intérêts d’une obligation, les dividendes reçus d’une action ou la plus-value liée à la vente de titres, se voient appliquer le barème de l’impôt sur le revenu. C’est la remise en cause de ce qu’on appelle le « forfait libératoire » c’est à dire une option que l’on pouvait prendre et qui imposait alors ces sommes à un taux unique de 19 % (plus-value de cession mobilières), 21 % (dividendes) ou 24 % (intérêts).

Il faut ajouter que ces sommes font l’objet d’un prélèvement social, aujourd’hui de 15,5 %.

Dans la même logique, l’abattement fixe de 1 525 € (célibataire) ou 3 050 € (couple) sur ces revenus, serait supprimé. Néanmoins, l’abattement de 40 % sur les dividendes serait quant à lui maintenu.

Il faut d’ailleurs mettre en perspective la création de la nouvelle tranche du barème de l’impôt sur le revenu de 45 % à partir de 150 000 euros par part fiscale : potentiellement, un entrepreneur qui revend son entreprise pourrait être taxé à 45 + 15,5 = 60,5 % sur la plus-value qu’il réaliserait de la vente. C’est le point qui a soulevé le plus de critiques et abouti à la « révolte des pigeons ».

Par ailleurs, pour compenser, un dispositif d’abattement proportionnel et progressif en fonction de la durée de détention des titres, permettrait de favoriser la détention longue. Il serait de 5 % pour une durée de détention de deux à moins de quatre ans, 10 % pour une durée de quatre ans à moins de sept ans, puis serait augmenté de 5 points par année de détention supplémentaire au-delà de la sixième année, pour atteindre 40 % maximum la douzième année. La période de détention serait décomptée à partir du 1er janvier 2013 pour les titres détenus à cette date, ce dernier point est un des sujets de la révolte des « pigeons »

L’imposition au barème de l’impôt sur le revenu des dividendes et intérêts, et des plus-values immobilières, ainsi que la création de la tranche à 45 %, devrait rapporter à l’état respectivement 2 milliards, 1 milliard et 300 millions d’euros, soit 3,3 milliards.

La révolte des « pigeons »

La « révolte des pigeons » est un mouvement des créateurs et chefs d’entreprise, en dehors des syndicats patronaux qui a eu lieu principalement sur les réseaux sociaux puis dans les médias juste après la présentation du projet de loi.

L’idée est la suivante : imposer de la même manière le travail et le capital. En ce qui concerne les créateurs d’entreprise, c’est la négation du risque pris par les créateurs (temps et énergie passés à la création de la société, caution personnelle éventuelle…) et la négation de la richesse et du dynamisme qu’ils apportent au pays.

Prendre tant de risques pour payer 60 % d’impôts à l’état n’est pas acceptable sur un plan personnel. Cela fait fuir les éventuels investisseurs qui seraient prêts à mettre de l’argent dans une création d’entreprise.

Malgré un certain nombre d’abattements et de dispositions comme l’exonération pour ceux qui vendent leur entreprise et partent à la retraite, l’exonération au bout de 12 ans de détention du capital de la société ou l’exonération partielle pour les « jeunes entreprises innovantes, les instigateurs du mouvement ont fait passer le message signifiant que « créer une entreprise ou avoir des revenus de la vente d’actions du CAC 40 ne pouvait plus être considérés de la même manière ». De plus, la détention pendant 12 ans de titres pour obtenir l’abattement maximum paraissait extrêmement long compte tenu des conditions économiques. Par exemple, les entreprises liées au numérique qui ont un horizon de croissance beaucoup plus rapide. De plus, la durée de détention doit commencer au 1er janvier 2013, De ce fait, on peut s’interroger sur la situation de ceux qui ont monté leur entreprise il y a 10 ou 20 ans, ils devront attendre encore 12 ans pour bénéficier d’une décote…, ce qui semble assez injuste. En outre, si l’abattement de 40 % sur les dividendes est maintenu, les cessions d’actions seront plus taxées que les dividendes alors que les entreprises en croissance ne versent pas de dividendes pour réinvestir…

Alors bien sûr, on pourrait se demander pourquoi il faudrait réserver un sort particulier aux détenteurs du capital alors que la valeur ajoutée est aussi créée par les salariés qui doivent supporter la plus grande part du financement social (celle-ci porte essentiellement sur les salaires) alors même que le risque salarial existe puisque les contrats de travail sont de plus en plus précaires.

Au moment où j’écris ces lignes, les discussions sont en cours pour repenser cette taxation et ne pas freiner l’ardeur des créateurs d’entreprise. Début octobre, Michel SAPIN, le ministre de l’emploi a reconnu l’importance de faire la distinction entre les créateurs de start-ups « qui ont pris énormément de risques, et qui ont, en très peu de temps, créé une véritable richesse, (…) qui n’ont pratiquement pas gagné d’argent avant », et les autres, « qui ont hérité de leurs parents »… A suivre donc.