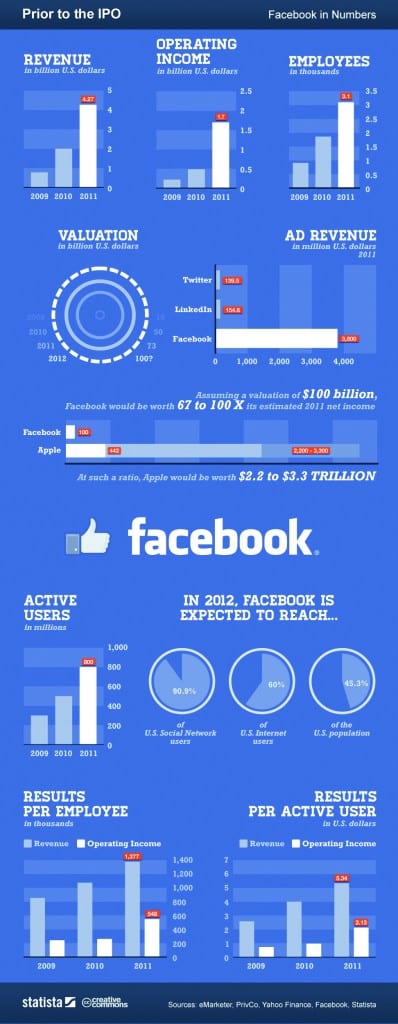

Facebook est entré en Bourse le vendredi 18 mai 2012, coté au Nasdaq et mis en vente à 38 dollars pour son introduction, une valorisation originelle de 104 milliards de dollars.

On imagine vite les dirigeants et actionnaires d’une société qui va être cotée en bourse, au bord d’une piscine de taille olympique, cocktails à la main, des millions de dollars s’engrangeant sur des comptes, sorte d’orgasme des hommes d’affaires. Les déboires du cours de l’action après son introduction rappellent que tout ceci est loin d’être aussi facile.

L’introduction en bourse est un pari risqué qui entraîne souvent une recomposition de l’actionnariat de la société et une course au long cours pour le chef d’entreprise et pour ses conseillers. Une introduction en bourse, c’est quoi, et comment ça se passe ?

Une introduction en bourse, c’est quoi ?

C’est la vente de titres de la société auprès des investisseurs, du public, des salariés, de tous ceux qui veulent participer à la croissance d’une société anonyme (la SA est la seule forme juridique à pouvoir le faire) parce qu’ils croient en son développement. Ce n’est pas un terme juridique, on lit « offre publique de titres financiers » ou « admission sur un marché réglementé » si on lit les documents officiels. On va donc vendre au plus grand nombre des actions de la société en bourse que chacun pourra ensuite s’échanger selon une valeur qui va varier en fonction de l’offre et de la demande.

Facebook va réaliser une augmentation de capital contre des droits de vote (c’est‑à‑dire créer des actions nouvelles pour les vendre à tous ceux qui en voudront, ce qui augmentera son capital et fera rentrer de l’argent frais dans l’entreprise) : ce sera l’offre d’une tranche dite primaire. Une introduction en bourse peut n’être que la vente au public d’actions qui existent déjà et dont les actionnaires veulent se débarrasser : c’est la tranche secondaire.

Attention, une entreprise peut ne pas offrir au marché 100 % de ses actions. La part qui s’échange sur les marchés est appelée le « flottant » et peut tout à fait être minoritaire. Par exemple, EDF n’a que 20 % de ses actions en bourse, donc 20 % de flottant.

La bourse de Paris, c’est où ?

La bourse de Paris, en tant que telle n’existe plus. Auparavant, les échanges s’effectuaient dans un bâtiment, le Palais Brongniart. Aujourd’hui, tout est décentralisé, informatisé, et la « place de Paris » n’est qu’un cadre réglementaire parmi d’autres au sein même de NYSE-Euronext. C’est‑à‑dire que les entreprises qui veulent coter sur ce marché doivent se soumettre à des règles de transparence, de communication et autres procédures techniques de compensation par exemple.

Ces règles varient d’un marché à l’autre et là, je vous renvoie au site de l’AMF (Autorité des Marchés Financiers) : www.amf-france.org.

NYSE-EURONEXT est une société de bourse (une entreprise comme une autre) qui gère les transactions de Paris, d’une partie de New-York (oui, oui, Wall Street) ou encore Amsterdam. On cote sur des plates-formes de transactions, qu’on appelle marchés. En France, on cotera sur EURONEXT (le marché dit « réglementé »), sur ALTERNEXT (pour les plus petites entreprises PME-PMI) qui bénéficie d’une réglementation plus souple ou sur le MARCHÉ LIBRE où quasiment aucune règle n’existe, ce qui convient aux investisseurs extrêmement avertis.

J’ai créé plein d’actions et je vais récolter un max, mais qui en veut ?

Toute la procédure est très encadrée et en grande partie réalisée en amont par les banques conseillères de l’entreprise qui va entrer en bourse. On a tous en tête les introductions d’EDF ou des banques pour lesquelles des conseillers essaient de vendre ces actions au petit vieux du coin. En fait, c’est vrai. 25 % minimum des titres doivent être présentés aux particuliers pour les grandes entreprises françaises mais c’est surtout auprès des ZINZINS, les investisseurs institutionnels, que ces actions sont proposées. Les ZINZINS sont des grands investisseurs comme les fonds de pensions, les assurances, les banques ou encore l’état (fonds stratégique d’investissement, FSI) par exemple.

Il existe 5 procédures d’introduction en bourse qu’on peut combiner à loisir :

- Offre à Prix Ferme ou OPF,

- Offre à Prix Ouvert ou OPO,

- Offre à Prix Minimal ou OPM,

- Cotation Directe,

- Placement Garanti.

Néanmoins, nous nous bornerons ici à explorer les deux principales procédures d’introduction : le placement garanti aux institutionnels et l’offre à prix ouvert pour les particuliers.

Placement garanti aux ZINZINS.

Le placement garanti est la vente de grands blocs d’actions à des investisseurs de taille et c’est la très large majorité des introductions en bourse. Premièrement, l’entreprise choisit des banques qui se constituent pour l’occasion en syndicat (ça ne s’invente pas…) afin organiser la vente selon la technique du « book-building », en bon français, selon un livre d’ordres.

Dans une première étape, le syndicat de banques va procéder à de nombreuses études : juridiques, élaboration de la documentation, rencontres avec des investisseurs, savants calculs financiers, audit de la société…

Ensuite, la phase marketing débute avec la publication des notes d’analyse financière par les banques elles-mêmes (juges et parties ?) qui vont commencer leur tour pour juger de la qualité du projet et de l’intérêt des investisseurs pendant plusieurs semaines. La fourchette de prix se précise à ce moment-là. Si l’opération est jugée réalisable (il n’y a pas de droit à l’erreur vu les montants en jeu), l’introduction en bourse débute.

Les banques rédigent les « prospectus », qui sont visés par l’autorité des marchés financiers, c’est‑à‑dire le document de présentation officiel de l’opération et de la société. L’information se diffuse et le tour des tables commence.

Parallèlement, une banque, la « book-runner », en général une des banques du syndicat, constitue un livre d’ordres où elle reçoit les intentions de souscription en volume et en prix des investisseurs dans la fourchette considérée. Le syndicat de banques prend connaissance du livre, fixe le prix définitif, fait signer les engagements et enfin livre les titres (règlement-livraison généralement 3 jours après la transaction). Le risque est faible de voir un investisseur refuser au dernier moment la livraison des titres ou le paiement et généralement, les banques du syndicat achètent même s’il le faut les titres pour réussir l’opération (alors définitivement juges et parties !).

Auprès des particuliers, Euronext entre en scène et c’est vous qui avez le pouvoir !

Auprès du public, l’émission est centralisée par Euronext, et non plus par une banque. La fourchette de prix est alors déterminée a priori mais le prix définitif est fixé à l’issue de l’offre en fonction des demandes du marché. Il y a quelques règles à respecter, rédaction d’un prospectus et définition d’une période de commercialisation. En cas de placement garanti parallèle, ce qui est généralement le cas puisque on doit proposer 25 % des titres aux particuliers, il est rare de s’éloigner du prix du placement garanti auprès des institutionnels. Néanmoins ce prix peut varier. Ensuite, on procède à l’allocation entre les particuliers. Les demandes sont centralisées par Euronext.

Je ne comprends pas, j’ai demandé 1 000 titres et je n’en ai eu que 100 ?

Cela arrive souvent car si les particuliers demandent plus de titres qu’on peut leur en proposer l’allocation se fera au prorata de la demande. Néanmoins, cette répartition de titres est assortie d’un plancher. Par exemple, tous ceux qui ont demandé au moins 5 titres seront satisfaits car le plancher a été fixé à 5 titres.

L’introduction est une étape essentielle de la croissance d’une entreprise, tout autant pour ses finances que pour son image. Étape clef, notamment car elle met entre les mains d’investisseurs une partie de sa stratégie, et souvent à ce moment les fondateurs de l’entreprise en perdent le contrôle capitalistique car ils n’ont plus les moyens de fournir l’argent nécessaire à la croissance de leur entreprise. C’est une nouvelle vie qui commence pour la société.