Retour vers BTS CG – Cours, Exercices et Corrigés

Processus 1 : Gestion comptable des opérations commerciales

Chapitre 2 : Achats de biens et services

Partie 9 : La TVA sur les services et travaux immobiliers

Les opérations de prestations de services (et de travaux immobiliers) sont soumises au régime des encaissements (TVA sur encaissements).

Cela signifie pour l’acheteur qu’il ne pourra déduire cette TVA que lorsqu’il aura payé son fournisseur.

Si le paiement de la facture n’est pas effectué au comptant, mais à crédit, la TVA ne sera pas déductible à la facturation mais au fur et à mesure des paiements. Il faut donc isoler la TVA lors de la facturation.

Le PCG n’indiquant pas de comptes spécifiques pour enregistrer la TVA, plusieurs solutions sont envisageables :

- 44564 Etat, TVA déductible sur encaissements

- 4458 Etat, TVA à régulariser

- 4453 Etat, TVA à déduire sur paiement

Le fournisseur de services (et travaux immobiliers) peut demander à l’administration fiscale l’autorisation d’opter pour les débits. Cela se traduit pour le client par une déductibilité immédiate de la TVA, comme s’il s’agissait d’une facture de livraison de biens.

L’entreprise utilise donc le compte 44566 Etat, TVA déductible sur ABS.

Pour que le client soit averti, il est obligatoire que le fournisseur précise sur ses factures la mention « Option pour les débits » ou « TVA acquittée sur les débits ».

L’option pour les débits a pour effet de devancer la date d’exigibilité, jamais de la retarder.

Navigation – Chapitre 2 : Achats de biens et services

[spoiler effect=”slide” show=”Sous-Chapitres” hide=”Masquer”]1 Les différentes catégories d’achats.

- 2.1 Choisir un fournisseur.

- 2.2 Bon de commande.

- 2.3 Le bon de réception.

- 2.4 La facture.

- 2.4.1 Les mentions obligatoires d’une facture :

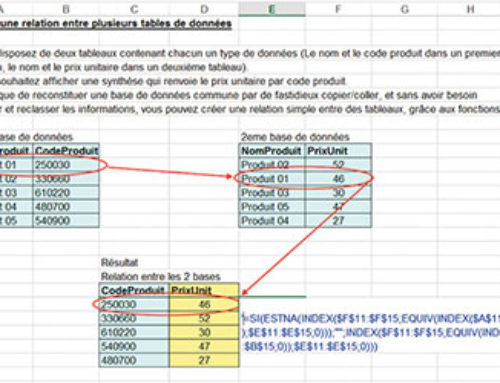

- 2.4.2 Mettre à jour ses données.

- 2.5 Contrôler une facture d’achat.

- 2.5.1 Préparer les contrôles.

- 2.5.2 Les points à vérifier.

- 2.5.3 Remarques

- 2.5.4 Conseils.

3 L’enregistrement des frais accessoires sur les opérations d’achat.

4 Les éléments d’une facture d’achat.

- 4.1 Les majorations de prix.

- 4.2 Les réductions de prix.

- 4.3 Les avances et acomptes versés sur une commande de biens.

6 Les achats de biens provenant de l’étranger, dans l’union européenne.

7 Les achats de biens provenant de l’étranger, hors union européenne.

8 Les différentes catégories de services.

9 La TVA sur les services et travaux immobiliers

[/spoiler]